QUY ĐỊNH MỚI VỀ THUẾ ĐỐI VỚI GIAO DỊCH LIÊN KẾT

Hiện nay, các quy định về quản lý thuế đối với giao dịch liên kết ngày càng được hoàn thiện và cụ thể hóa. Tuy nhiên, vẫn còn khá nhiều doanh nghiệp chưa hiểu hết về vấn đề này. Nhằm giúp quý khách hàng làm rõ những quy định nêu trên, EMC đã tổng hợp một số điểm cần chú ý như sau:

1. Quan hệ liên kết

Các bên có quan hệ liên kết là các bên có mối quan hệ thuộc một trong các trường hợp:

- Một bên tham gia trực tiếp hoặc gián tiếp vào việc điều hành, kiểm soát, góp vốn hoặc đầu tư vào bên kia;

- Các bên trực tiếp hay gián tiếp cùng chịu sự điều hành, kiểm soát, góp vốn hoặc đầu tư của một bên khác.

Cụ thể một số trường hợp sau:

- Một doanh nghiệp nắm giữ trực tiếp hoặc gián tiếp ít nhất 25% vốn góp của chủ sở hữu của doanh nghiệp kia;

- Cả hai doanh nghiệp đều có ít nhất 25% vốn góp của chủ sở hữu do một bên thứ ba nắm giữ trực tiếp hoặc gián tiếp;

- Một doanh nghiệp là cổ đông lớn nhất về vốn góp của chủ sở hữu của doanh nghiệp kia, nắm giữ trực tiếp hoặc gián tiếp ít nhất 10% tổng số cổ phần của doanh nghiệp kia…

- Một doanh nghiệp bảo lãnh hoặc cho một doanh nghiệp khác vay vốn dưới bất kỳ hình thức nào (bao gồm cả các khoản vay từ bên thứ ba được đảm bảo từ nguồn tài chính của bên liên kết và các giao dịch tài chính có bản chất tương tự) với điều kiện khoản vốn vay ít nhất bằng 25% vốn góp của chủ sở hữu của doanh nghiệp đi vay và chiếm trên 50% tổng giá trị các khoản nợ trung và dài hạn của doanh nghiệp đi vay;

- ….

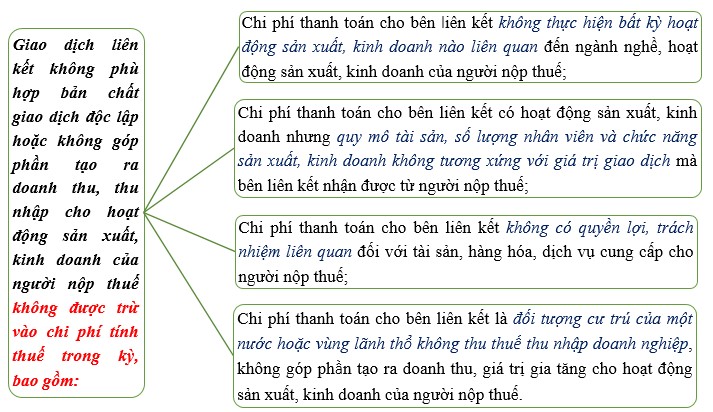

2. Xác định chi phí để tính thuế trong một số trường hợp cụ thể đối với doanh nghiệp có giao dịch liên kết đặc thù

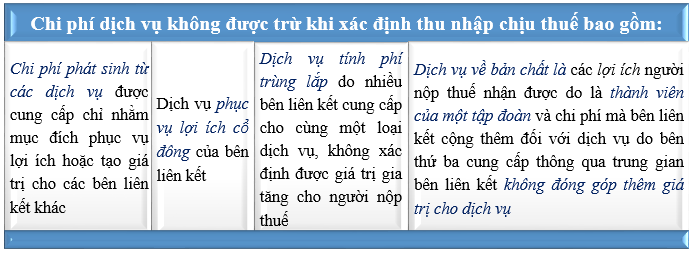

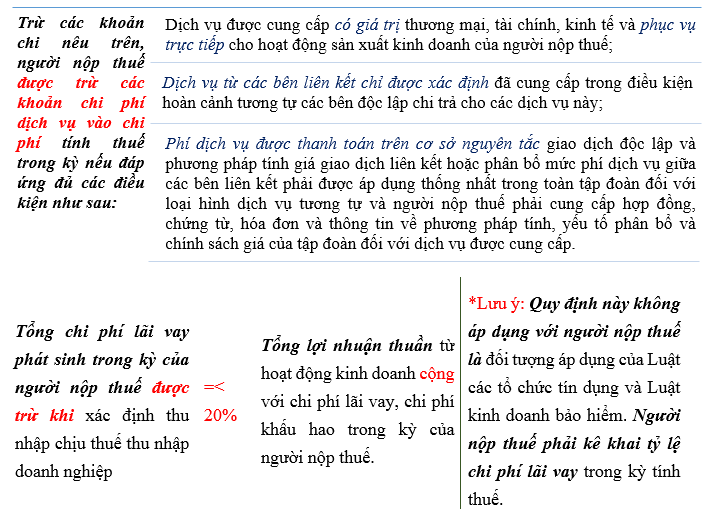

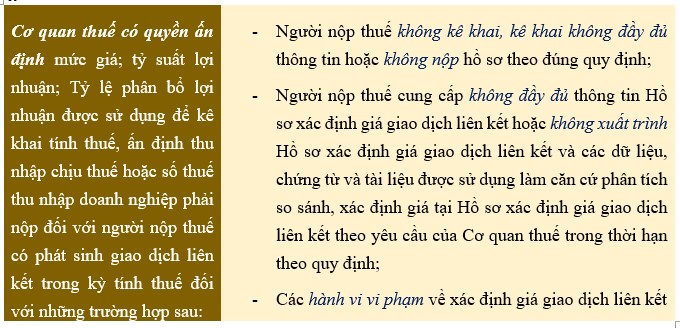

3. Xác định chi phí để tính thuế trong một số trường hợp cụ thể đối với doanh nghiệp có giao dịch liên kết:

4.

*Các quy định này có hiệu lực kể từ ngày: 01/05/2017

Chi tiết xem tại: Nghị định 20/2017/NĐ-CP

Xem thêm: Dịch vụ Thành lập công ty nha trang và Dịch vụ kế toán nha trang